增加三倍产量的H100,能为英伟达赚多少钱?

2023-09-14 09:38财经新闻网消息:

作者 | 张伟

来源 | 见解新研究出版社

看着供不应求的订单,英伟达有些着急。

增加供给是英伟达每次发布财报时都会再次强调的事情。

继英伟达第一季度宣布该公司“大幅增加供应以满足不断增长的需求”之后,英伟达首席执行官黄仁勋最近表示,该公司正准备将 GPU 产量至少增加两倍。

具体来说,正在扩大九游会入口H100芯片的生产。 英伟达 H100 预计在 2023 年出货 50 万台,但据英国《金融时报》报道,英伟达计划明年至少出货 150 万台 H100 处理器。

H100是于2022年推出的一款专门针对大型语言模型进行优化的GPU。 得益于“全民造型”的风潮,自推出以来长期销售一空,也被称为的“印钞机”。

那么,号称产量翻了三倍的H100,能赚多少钱呢?

01 输出受他人控制

想知道H100的盈利能力如何,看两点就可以了。

首先,H100在芯片市场拥有绝对的主导地位。 当今世界你首先想到的那些巨头公司都在争先恐后地收购它。 从特斯拉、苹果、微软、谷歌等知名企业,到研究大型语言模型的初创企业,还有Azure、GCP、AWS等云服务提供商(CSP)以及大型私有云。

其次,H100的毛利率超过90%。

H100的材料成本主要由三部分组成:核心逻辑芯片、HBM存储芯片、CoWoS封装。

H100的核心逻辑芯片面积为814平方毫米,采用台积电4N工艺(5nm+)制造。 以13400美元报价的300mm晶圆计算,结合良率和损耗,大约可以切割65片晶圆。 平均每个芯片可切割单价约为200美元; HBM存储芯片来自SK Hynix的HBM3存储芯片。 总共有六个。 单芯片容量为16GB,每GB为15美元,总计1500美元。 虽然CoWoS尚未公布其价格,但根据分析师台积电的财务报告估计,制造一颗H100的成本为723美元。

三大公司的总成本约为2500美元(台积电则约为1000美元),加上其他成本约为3320美元。

也就是说,英伟达的毛利率超过了90%。

《巴伦周刊》资深撰稿人 Tae Kim 估计 H100 的成本为 3,320 美元

但英伟达要想赚钱,还得看台积电和SK海力士的脸色。

的H100确实在市场上具有垄断地位,称其为新一代“印钞机”也无可厚非。 不过H100供不应求,明年一季度前就会售空。

这要看台积电的脸色,因为英伟达受制于台积电的先进封装技术——2.5D CoWos(Chip on Wafer on)。

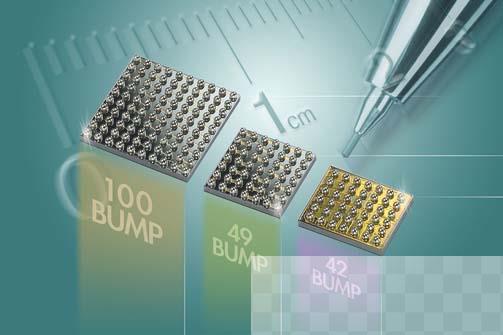

CoWoS 是一种 2.5D/3D 封装技术,在无源硅中介层上集成了多个有源硅模板。 然后将内插器和有源硅连接到包含 I/O 的封装基板,将其连接到系统 PCB。

台积电CoWoS-S结构图

CoWoS可以将不同工艺的芯片封装在一起,达到加速计算的同时控制成本的目的。简单来说,CoWoS具有节省空间、降低功耗的优点。

的H100和A100均由台积电生产,并采用台积电的CoWoS先进封装技术。 除了之外,其他厂商也对台积电的CoWoS有需求,因此CoWoS产能供不应求。

有设备制造商预计,2023年台积电CoWoS总产能将超过12万片,2024年将达到24万片,其中英伟达将获得14.4万-15万片。

在CoWoS产能不足的背景下,依赖CoWoS封装的H100自然被台积电掐住了。

HBM(高带宽内存)是限制 H100生产的另一个重要瓶颈。

HBM类似于数据的“中转站”,即将每一帧、每一幅图像数据保存到帧缓冲区,等待GPU调用。

与传统内存技术相比,HBM具有更高的带宽、更低的功耗、更低的功耗、更小的尺寸,可以大幅提升AI服务器的传输速率和数据处理能力。 因此,HBM已经成为AI服务器的标准配置。

正如台积电垄断先进封装一样,HBM的供应也被SK海力士垄断,市场份额超过95%。 是目前唯一量产HBM3E(第三代HBM)的厂家。

无论是CoWoS还是HBM3,年产能都是固定的。 除了之外,各大厂商也有不少需求。 AMD不仅大量使用HBM,MI300也配备了HBM3; 据传,谷歌下半年推出的TPU张量处理器也将搭载HBM。

几乎所有搭载HBM的芯片都需要像CoWoS一样的2.5D技术,因此目前领先的GPU都是由台积电封装在CoWoS上,这意味着芯片的产能进一步受到SK海力士和台积电的限制。 并不是说加核心就可以加核心。

02 台积电没有替代品

为了不被夹手,也为了在芯片代工方面获得议价能力,开始“削藩”,寻找更多的代工厂。

的CoWoS封装等关键工艺已向其他供应链代工厂开放。 目前,正在积极与UMC对接。 近期,联华电子将扩大硅中介层(前端CoW部分)产能,月产能将从目前的3,000片扩大至10,000片; 封装和测试工厂Amkor和日月光投资控股旗下子公司 负责后端WoS封装。

从某种意义上来说,英伟达打造的芯片帝国与台积电打造的顶级芯片代工厂如出一辙——同样拥有无与伦比的技术,无可替代。

因此,支持合作伙伴并不是一个有效的短期解决方案,因为的核心芯片和产量仍然离不开台积电。 不然的话,今年台积电代工的芯片怎么能占到台积电全年出货量的40%左右呢? ?

正如远水难救近火一样,扩大产能也没有快速简便的方法。

一方面建设周期长,从芯片生产到封装的整个生态系统都是围绕台积电完成的。 如果重新创业,制造业的转移会特别困难。

另一方面,台积电也不会给对手留下机会。 针对英伟达寻找替代工厂的暧昧态度,台积电的回应是积极扩大产能。

从营收结构来看,台积电不会放过嘴上的肥肉。 2022年CoWoS封装已占总收入的5%以上,并将以每年近20%的速度增长。

台积电也斥巨资扩产,斥资900亿新台币在竹科铜锣园区设立先进封装厂。 该工厂预计将于2026年底竣工,2027年第三季度开始量产。日本熊本工厂已竣工。 预计9月底将有600名台湾员工移居熊本。

让高兴的是,至少HBM上还有选择,不需要等待CoWoS的扩容周期。 三星表示,今年将投资1万亿韩元扩大HBM产能并推出HBM3产品; 美光预计其相关 HBM 产品“将在 2024 财年贡献有意义的收入,并在 2025 年贡献显着增加的收入”。

但将台积电视为英伟达的枷锁或许并不完全准确。

另一方面,产能短缺绝不是一件坏事。 至少在全球芯片紧缺市场上垄断了市场,这也导致自家芯片的单价水涨船高。 H100的售价为36,000美元,此前在Ebay上有售。 平均售价高达45,000美元。

如果没有这一波核心荒,二手芯片市场怎么可能有这么高的溢价,英伟达也没有底气开出这么高利润的价格。

03 如果数量不能增加,价格就会提高

在产能限制下,英伟达损失了高达数百亿美元的收入。

根据GPU Utils的数据,保守估计H100的供应缺口达到43.2万台。 以每张GPU 3.5万美元的价格计算,这意味着英伟达损失了总价值高达150亿美元的订单,这还不包括专供中国的H800。 为了满足预期,英伟达已采取措施推出更高端芯片,增加营收和利润。 在产能有限、市场对普遍预期乐观的背景下,利用其近乎垄断的地位,让制造商为高端芯片买单,从而增加营收和利润。

例如,准备推出新一代Grace超级芯片,将于2024年第二季度投产。与最流行的H100芯片相比,该芯片的内存容量提高了3.5倍,带宽提高了3.5倍。是原来的3倍。

对比前几代产品,我们知道的利润一直在上涨。 从配置成本来看,H100的前身A100的生产成本至少为千美元,售价为1万美元。 售价3300美元的H100现在售价高达36000美元,利润很可能会呈指数级增长。

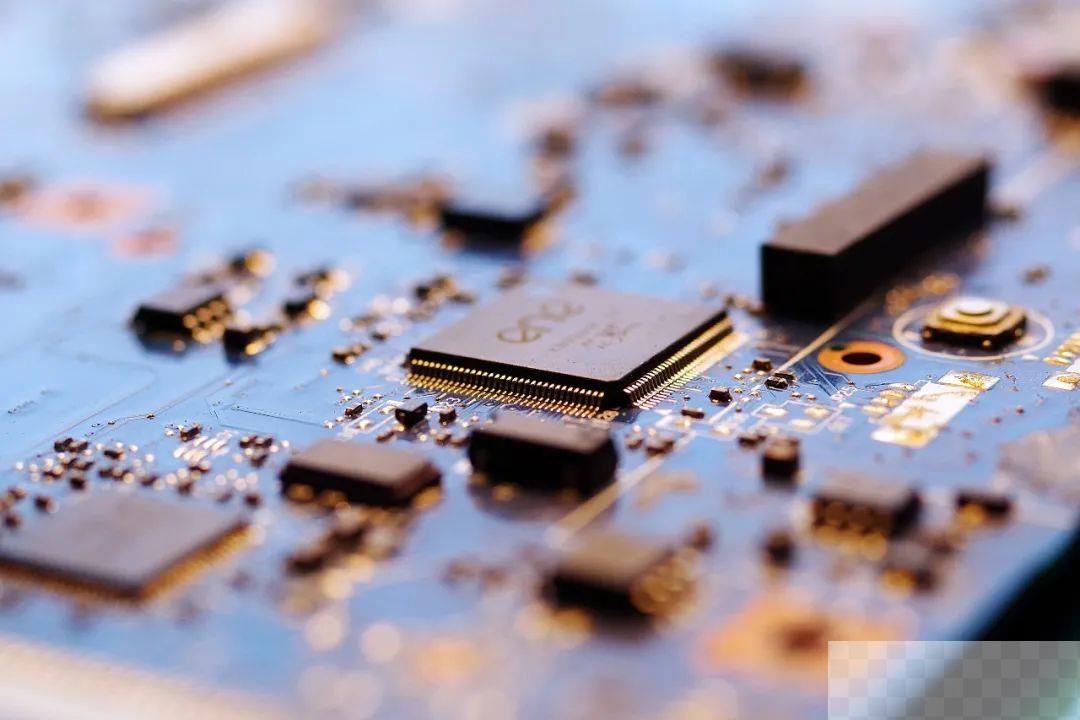

A100和H100配置对比

毛利率的提升也是佐证。 英伟达最近一个季度的毛利率为70.93%,较去年的43.48%大幅增长。

至于的对手,他们正在抓住432,000台H100的差距。 AMD推出MI300挑战A100和H100。

不过AMD的MI300和A100对比还可以。 挑战H100有点困难。 从配置上来看,MI300搭载4核1.2GHz处理器、.1系统、1GB RAM和8GB RAM。 相比之下,H100配备4核1.4Ghz处理器、.1系统、2GB RAM和16GB RAM。 胜负已定,更不用说H100 T860 GPU了。

至于Intel则选择了的弱攻,在H100无法到达的地方与之竞争。

英特尔在中国市场推出第二代人工智能芯片。 据悉,国内首批Intel Gaudi 2将与百度智能云、浪潮信息、美团、紫光展锐等公司合作。

促使英伟达做出这一决定的原因可能是英伟达在中国的收入不断减少。 2022年,在中国的营收将从71.11亿美元减少13.26亿美元至57.85亿美元。

无论未来芯片市场发生怎样的变化,至少现在AI的趋势不会消亡,依然在芯片领域占据主导地位。

目前,英伟达可能只有甜蜜的担忧:如何制造更多芯片以及如何使其股价符合分析师预期。

参考:

1、“ H100加速卡材料成本仅3000美元,毛利率超过90%!” 》——新知讯

2.“疯狂H100”——硅研究会

3、“谁卡住了的脖子”——远川研究院

4.《CoWoS 是 GPU 吗》——Phil.

免责声明 ① 本网所刊登文章均来自网络转载;文章观点不代表本网立场,其真实性由作者或稿源方负责 ② 如果您对稿件和图片等有版权及其他争议,请及时与我们联系,我们将核实情况后进行相关删除 ③ 联系邮箱:[email protected]