鑫科材料向控股股东定增未获股东会通过 发行价1.79元

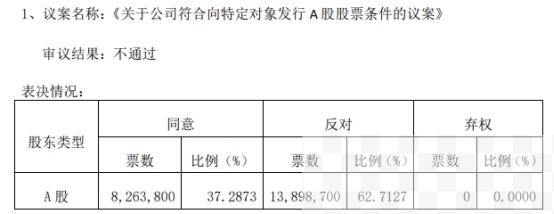

2023-10-10 18:21中国经济网北京10月10日讯 鑫科材料(600255.SH)昨日晚间披露2023年第二次临时股东大会决议公告,议案审议情况显示,《关于公司符合向特定对象九游会入口发行A股股票条件的议案》审议结果为不通过。

鑫科材料2023年8月15日披露的2023年度向特定对象发行A股股票预案显示,公司本次向特定对象发行募集资金总额不超过40,000.00万元(含本数),在扣除相关发行费用后,全部用于偿还银行贷款和补充流动资金。

鑫科材料本次向特定对象发行股票的发行对象为四川融鑫。发行对象以现金方式认购本次向特定对象发行股票。

鑫科材料本次向特定对象发行的定价基准日为公司第九届董事会第八次会议公告日,发行价格为1.79元/股。发行价格为定价基准日前20个交易日公司股票交易均价的80%,计算结果保留小数点后两位小数,如遇尾数,则向上取数。定价基准日前20个交易日股票交易均价=定价基准日前20个交易日股票交易总额/定价基准日前20个交易日股票交易总量。

截至预案公告日,鑫科材料控股股东为四川融鑫,实际控制人为三台县国资办,本次向特定对象发行完成后,公司控股股东与实际控制人不变,亦不会导致公司股权分布不具备上市条件。

8月15日,鑫科材料发布关于终止公司2022年非公开发行A股股票的公告。公司八届二十一次董事会及八届十五次监事会会议审议通过了《关于公司符合非公开发行A股股票条件的议案》、《关于公司2022年非公开发行A股股票预案的议案》等相关议案。公司拟非公开发行股票的发行对象为四川融鑫弘梓科技有限公司,发行价格为2.09元/股,发行的股票数量为不超过510000000股,募集资金总额不超过106590.00万元,扣除发行费用后的募集资金净额将用于新型电池产业园(2GWh)项目。

自鑫科材料2022年非公开发行A股股票相关方案披露后,公司董事会、管理层与中介机构等积极推进非公开发行的各项工作。鉴于目前市场环境变化等因素,结合公司未来发展及整体规划,原非公开发行A股股票方案已不符合公司实际情况。经与相关各方充分沟通及审慎分析后,为全面切实维护全体股东的利益,公司拟终止2022年非公开发行股票事项。

鑫科材料2023年1-6月营业收入为14.29亿元,同比下降13.20%;归属于上市公司股东的净利润为-2592.14万元,上年同期为6282.37万元;归属于上市公司股东的扣除非经常性损益的净利润为-3166.94万元,上年同期为1251.28万元;经营活动产生的现金流量净额为7342.33万元,同比减少62.13%。

下一篇:没有了